Roku, Inc.(NASDAQ:ROKU)のビジネス近況、最新の業績・決算データなどを四半期ごとに追記していく記事。

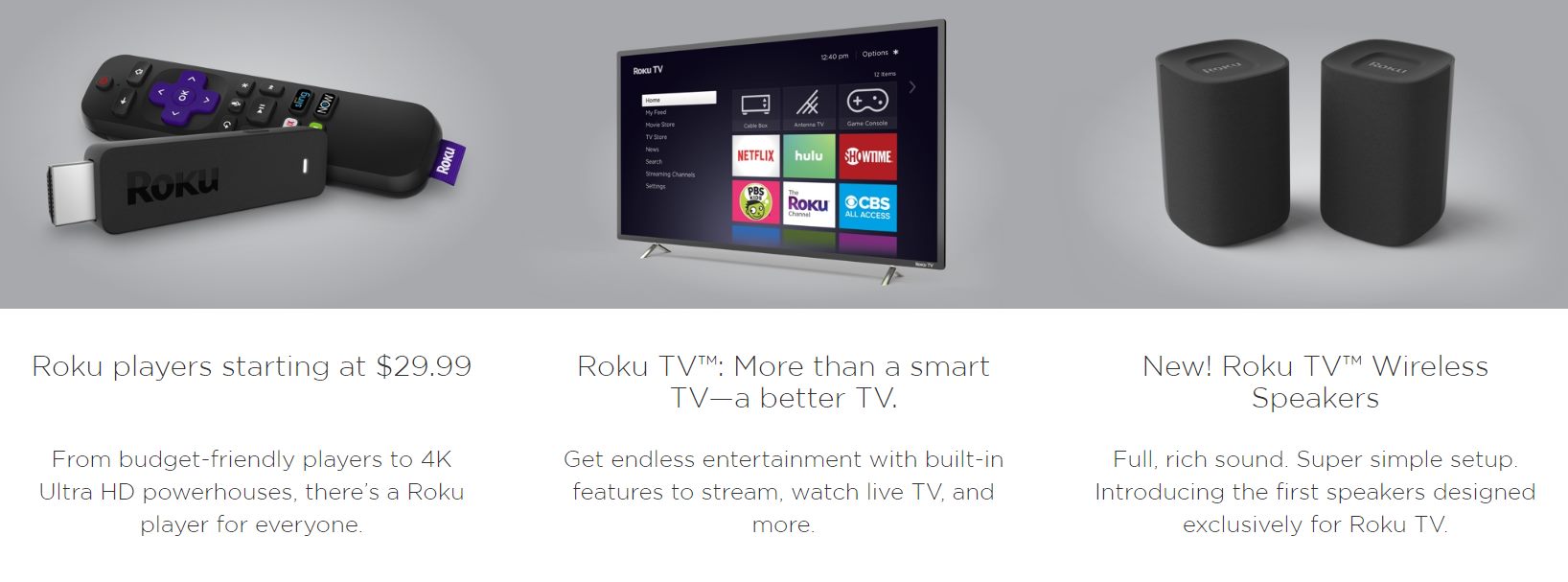

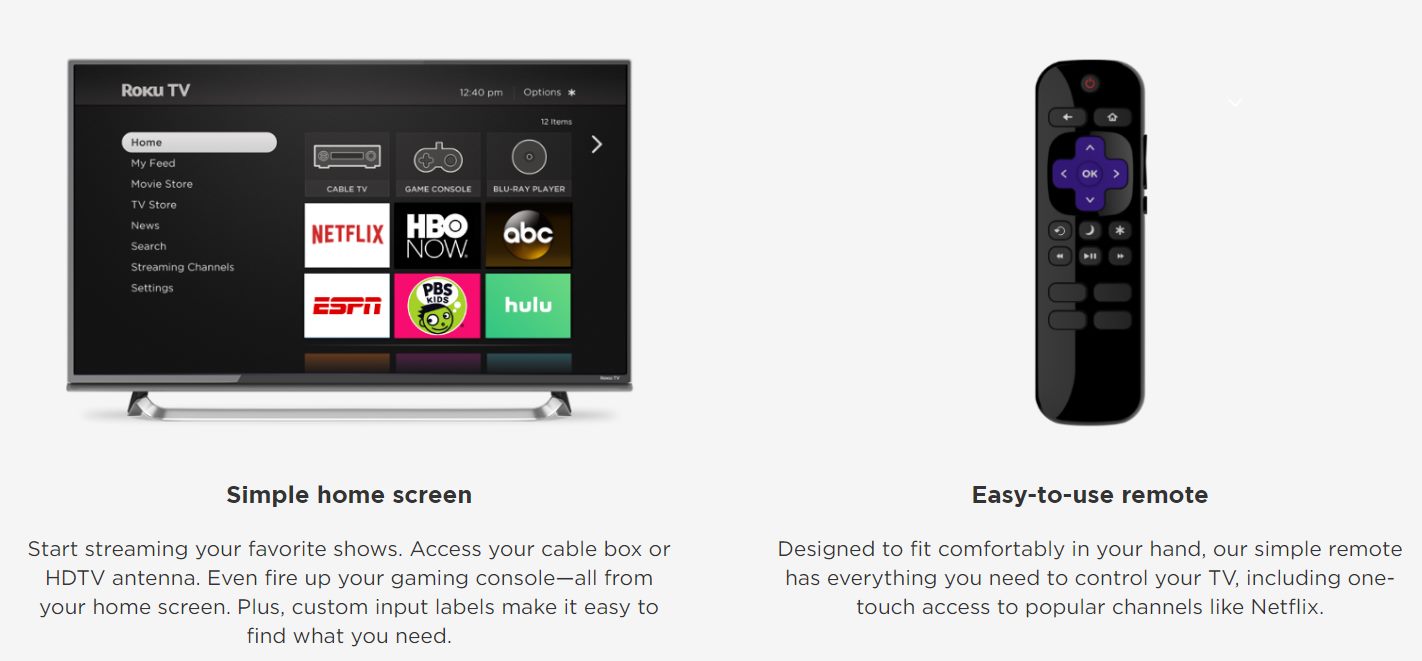

ROKUとは、Amazon Fire TVと頂上決戦中の米国で人気のストリーミングプレイヤー+ストリーミングコンテンツプラットフォーム。

ROKUの概略は以前紹介している。

ROKUの面白い点は、ストリーミングプレイヤー自体の売れ行きもそうだが、何よりプラットフォーム収益比率がどんどん高まっている点。

ストリーミングプラットフォームとして台頭してきたROKUは、視聴者が従来型のTV視聴からストリーミングに移行していくトレンドの中で、TV広告予算を獲得している。

<ROKUの想定する理想>

視聴者: より良いTVストリーミング体験

コンテンツホルダー: 中立プラットフォームで視聴者リーチの多様化

広告主: 従来のTV広告よりも効果的なターゲティング・測定が可能

TVメーカー: ROKU OS搭載すると売れる

ROKUの四半期ごとの業績推移と最新データ

ROKU決算まとめ

・Amazon Fire TVより米国でシェアが高いストリーミングプレイヤー

・売上高の半分はストリーミングプラットフォームの広告収益等

・総視聴時間が増え続けTV広告予算がROKUにもシフト

・米国のコードカットの受け皿になっていて中立性が面白い企業https://t.co/WIl5Z5h9Vh— 米国株 決算マン (@KessanMan) February 22, 2019

<注目ポイント>

- ハードウェアはビジネスとして難しいが、ROKUの場合はそれを売ることで広告収益を肥大化させることができるハイブリッドなビジネスモデル

- ストリーミングプレイヤーの販売が進む中で視聴者数が増えプラットフォーム収益(広告)比率が高まっている

無料でストリーミング視聴できる”The Roku Channel”がROKUのアクティブ視聴者アカウントの視聴で5位に浮上。

R&Dやセールス&マーケティングコストの増加は主にRoku ChannelやRoku TVワイヤレススピーカーなどビジネス領域の拡大のため。

Q3では低価格プレイヤー投入でQ3では平均販売価格が5%低下(Q2では2%上昇)。Amazonも他からシェアを奪い強い。

米国の家庭にはまだまだインターネットに接続されていないTVがあり、TVのストリーミング化は進むと見ている。

コードカッティング推移の予想

コードカット=ケーブルテレビ(CATV)契約を解約してNetflixなどのストリーミング配信サービスに移行

ディズニーの売上の多くを稼ぐスポーツ専門チャンネルのESPNは長らくコードカット問題で話題に pic.twitter.com/bJyeGSkeqt

— アメリカ部/米国株投資アンテナ (@america_kabu) October 24, 2017

TVでROKUを利用可能にするROKU OSをTVメーカーなどにライセンスしてシェアを拡大(2018年上半期のスマートTVの1/4がROKU OS)していくROKUだが、Amazonも米国家電最大手のBestBuyと組んでFire TVデフォルト搭載のスマートTVを販売と対抗している。

Amazonこえーな。ROKUつぶしか。https://t.co/fKIJohrzHh

— 気になる企業調べる🐘 (@kininaruzou) April 18, 2018

この動きでROKUの株価は懸念されて下がっていたり、空売り調査会社のシトロンに売り煽られたり(そしてついこの間は買い煽りに転じていた)、なかなか株主の心が揺さぶられる展開が続いていた。

テレビ用ストリーミング端末でROKUが強いんだな。ユーザーがRokuのプラットフォーム上でコンテンツを消費することで発生するプラットフォーム収益が伸びているようで、さらにROKU自体もチャンネルを設けるようだ(広告出す代わり無料)。https://t.co/uIvFfHuUG7 pic.twitter.com/wnD6JhiKpv

— アメリカ部/米国株投資アンテナ (@america_kabu) September 7, 2017

Fire TVもストリーミング体験として最高というわけでもないことと、ROKUの以前の記事で書いたように中立的プラットフォームという立ち位置は強みがあるのではないだろうか。

Amazonもディスラプターとして脅威を与えており(またコンテンツホルダーに対して妥協なく”Amazonルール”を展開してくる)、自社コンテンツもNetflixに次いで予算をかけており、コンテンツホルダーはAmazonに過度に依存しすぎないようとするだろうし、Netflixも独自コンテンツに注力しコンテンツホルダーとしては配信先は分散したい。Huluも今やDisneyが支配権をにぎりコントロール可能となって中立とは言い難い。

そんな中、ROKUは貴重な中立プラットフォームであり、ストリーミングプレイヤーも人気で勢いがある。

ROKUは現在は広告収入が最大の成長ドライバーとなっており、The Roku Channelのような無料の広告つきチャンネルの成長も貢献している。

リニアTV(従来型のTV放送)と比べて広告主にとって効率的な広告配信(ターゲティングと測定)が可能なので、TV広告予算のシェアを奪っているようだ。

ビッグブランドの広告出稿が増えるとビデオ広告単価は跳ね上がり、その結果ARPU(ユーザーあたり売上高)も伸びている。

<ROKU株価>

ROKUの決算を時系列でまとめる

<ROKU ’18 Q4決算> 2019/2/21

EPS $0.05 予想 +$0.02

売上 $275.74M (+46.4% Y/Y) 予想 +$13.66M

<ROKU ’18 Q3決算> 2018/11/7

EPS -$0.09 予想 +$0.03

売上 $173.4M (+39.0% Y/Y) 予想 +$2.96M

FY2018アウトルック: 前年比売上高+42%(前回見通しは+40%)

急成長しているビデオ広告事業のグロスマージンが50%強といったところで、その影響でプラットフォームグロスマージンは下落。

Kantar Millward Brownによる調査で、Rokuの広告は平均リニアTV広告よりも購入意欲を促進する効果が60%高かったという。

このような高いユーザー属性を視聴履歴等から絞り込んだ広告効果に期待するグローバルブランドからの広告投資によってARPUの拡大は今後数年間続くとROKUは予想。

<ROKU ’18 Q2決算> 2018/8/8

EPS $0.00 予想 +$0.15

売上 $156.8M (+57.4% Y/Y) 予想 +$15.32M

<Q3ガイダンス>

売上 $164M~$172M (コンセンサス: $166.5M)

EBITDA -$8M~-$3M (コンセンサス: -$4.5M)

<FY18ガイダンス>

売上 $710M~$730M (コンセンサス: $698.3M)

EBITDA $11M~$23M (コンセンサス: -$1.2M)

<ROKU ’18 Q1決算> 2018/5/9

EPS -$0.07 予想 +$0.08

売上 $136.6M (+36.5% Y/Y) 予想 +$9.45M

史上初めてプレイヤー収入をプラットフォーム収入が上回る転換点となった。

アクティブユーザー数もARPUの伸びも好調のまま。

ROKU決算 (NASDAQ:ROKU) Q1

EPS -$0.07 予想 +$0.08

売上 $136.6M (+36.5% Y/Y) 予想 +$9.45M米国でAmazonと双璧のTVストリーミングプラットフォーム。Amazonが家電大手ベストバイと組んでまでFire TVを組み込んできたので株価は売られていたがそれだけROKUが強かった。https://t.co/WNK8EuD17Q pic.twitter.com/LJynLThm38

— 米国株 決算マン (@KessanMan) May 9, 2018

<ROKU ’17 Q4決算> 2018/2/21

EPS $0.06

売上 $188.3M (+27.8% Y/Y) 予想 +$5.76M

プラットフォーム収入は前年比129%増。

ARPUも前年比48%増。

通年ではじめて営業キャッシュフローがプラスになった。

視聴者にベストなTVストリーミング体験を提供し、効率的なストリーミング広告プラットフォームとしてもリード。

Roku決算 (NASDAQ:ROKU) Q4

EPS $0.06

売上 $188.3M (+27.8% Y/Y) 予想 +$5.76M米国TVストリーミングプラットフォームで1位。https://t.co/WNK8EuD17Q pic.twitter.com/5pYhhP3y17

— 米国株 決算マン (@KessanMan) February 22, 2018

Roku Entertainment Assistantという音声アシスタントを秋にリリース予定で、顧客タッチポイントを増やす意向。

全米No.1ストリーミングデバイスの $ROKU がスマートアシスタント領域にも進出。Fire TVのAmazonと衝突。

FacebookはROKU買収するのがいい気がする。https://t.co/kzfaQvrBX7

— 気になる企業調べる🐘 (@kininaruzou) January 4, 2018

<ROKU ’17 Q3決算> 2017/11/8

EPS -$0.10 予想 +$0.19

売上 $124.78M (+40.1% Y/Y) 予想 +$14.31M

$ROKU 決算

EPS -$0.10 予想 +$0.19

売上 $124.78M (+40.1% Y/Y) 予想 +$14.31MTVストリーミングエコシステム形成ビジネス。IPOした日に68%も暴騰した後、ずるずる下落し沈静化していたが決算をうけてAHで株価+27%https://t.co/y3ejSylXYN pic.twitter.com/LdfBnRaI3L

— 米国株 決算マン (@KessanMan) November 9, 2017