ゼネラル・ミルズ(General Mills)は元をたどれば1856年に設立されたMinneapolis Milling Companyにたどりつくアメリカの伝統的な食品企業。

日本では同社のブランド、ハーゲンダッツが有名。アメリカ部は170株およそ100万円強をゼネラルミルズに投資しており、決算が出たので見てみよう。

要点だけハイライト

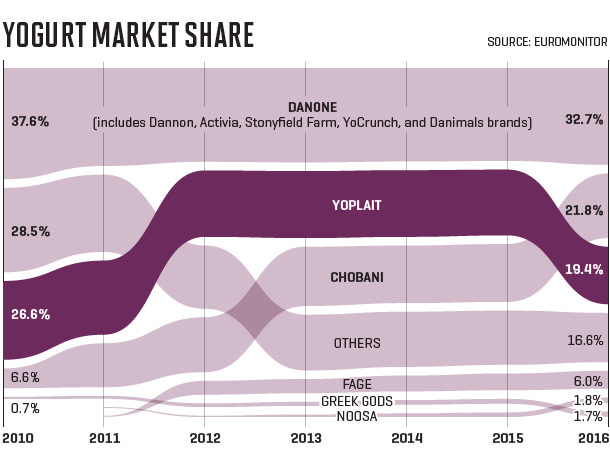

・ヨーグルト部門が競合チョバーニにシェアを大幅に奪われ苦戦中のまま

・だが、ヨーグルトで新カテゴリを創出し挽回したい

・食品カテゴリは全体的に不調の1年だったが「このトレンドは今後1年も過去1年間と同様だろう。」

・利益率改善に注力する一方、次の1年は減らしていた広告も増やしていく

米国ヨーグルト戦争

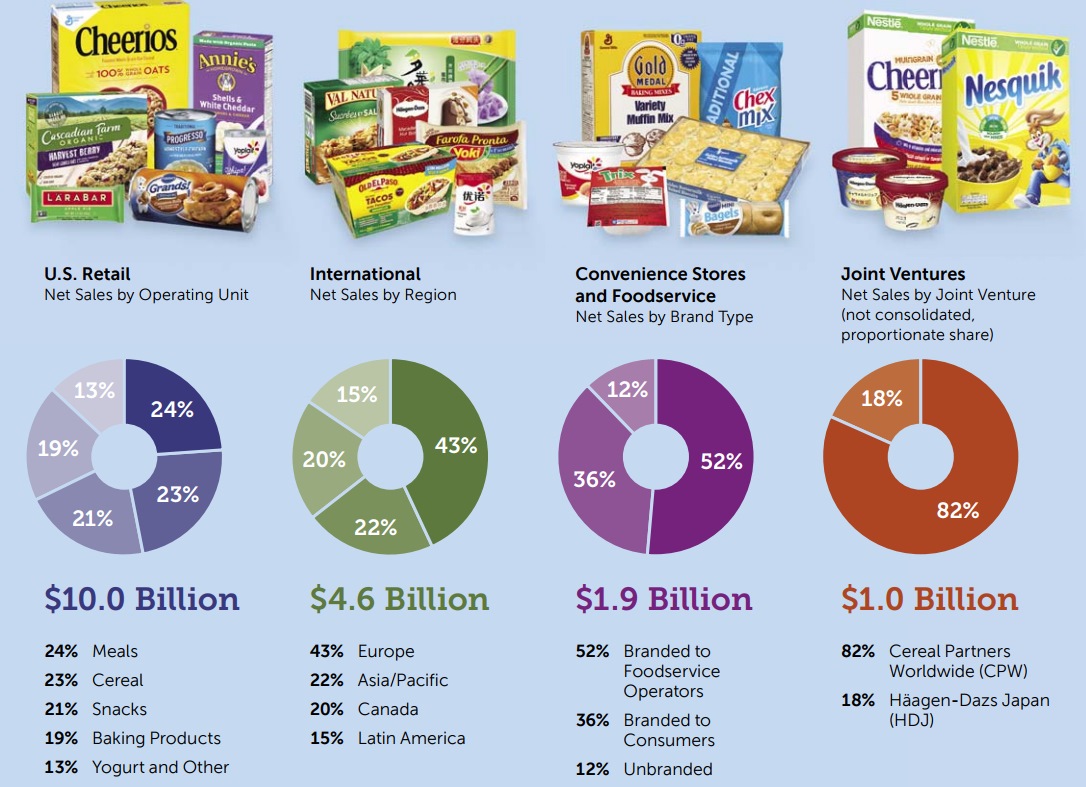

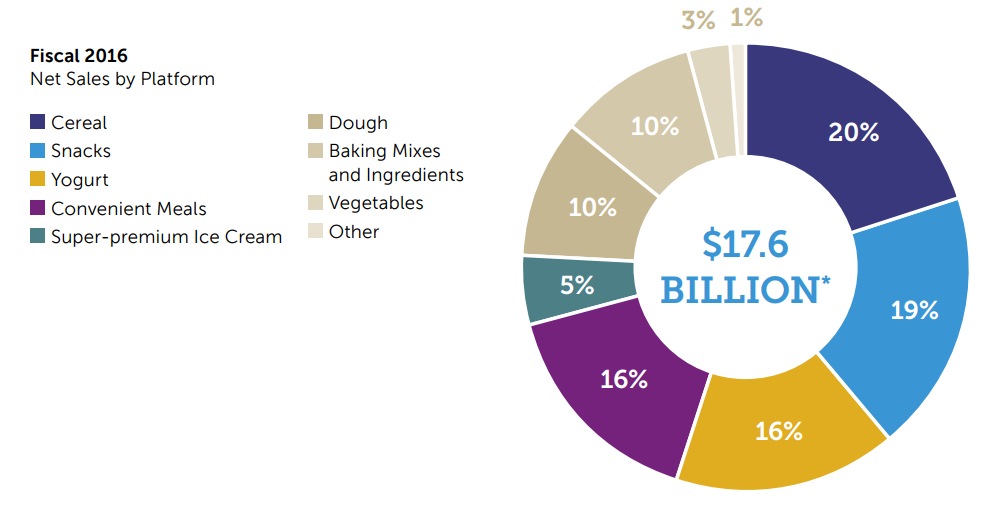

ゼネラル・ミルズにとって全体におけるヨーグルトビジネスは比較的大きい。

そんなヨーグルト事業に急激な変化が訪れてしまった。

なんと約-20%という売上減。

ごらんの通り、アメリカにおけるヨーグルトシェアを特に2005年創立の新興企業チョバニ(Chobani)に奪われている。

チョバニが販売された頃は、ギリシャヨーグルトはマイナーでヨーグルト市場での割合は2%に過ぎなかったので、大手であるゼネラル・ミルズは対応が遅れてしまったのかもしれない。

2017年には40%前後を占めるようになるまでギリシャヨーグルトの大ブームが巻き起こった。

ゼネラル・ミルズもギリシャヨーグルトに参戦し応戦するもののチョバーニからシェアは取り戻せず、この2010年のチョバーニ大躍進の初動での対応不足を大企業病として指摘されている。

チョバニが現れる前のゼネラル・ミルズのヨーグルト事業は安定していた。

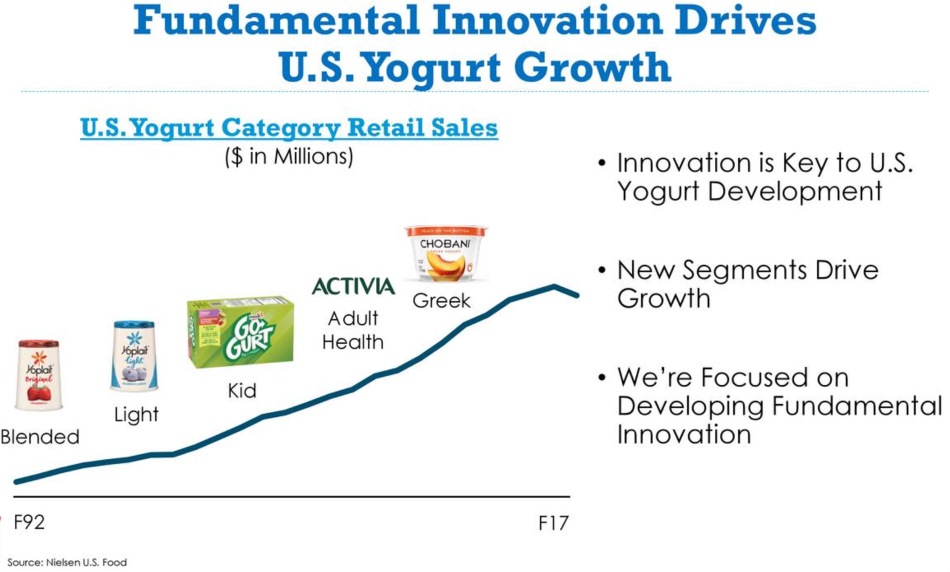

フランスの酪農組合と提携し1977年に米国でヨーグルト「Yoplait」を販売したゼネラルミルズは、チューブタイプのヨーグルト「Go Gurt」などを投入し、消費者のヨーグルト需要にキャッチアップしてきた。

ゼネラルミルズは依然として米国ヨーグルトカテゴリは魅力的な成長カテゴリと強気。

理由としては欧州やカナダに対しての1人あたりヨーグルト消費量がまだまだ下回っているというもの。

ということで、ギリシャヨーグルトでは大敗したので、新カテゴリー創出で応戦する方針に切り替え、フランスの伝統に根ざしたヨーグルト「oui」やオーガニックで認知度の高いブランドAnnie’sでの新商品投入やヨーグルトスナックの投入などに努力しているとのこと。あれ・・・ギリシャヨーグルトは諦めたのか?

コスト削減で利益率にこだわる

食品デフレ傾向に対抗するには「大きいことはいいことだ」ではなく、コンパクトに、生産性の向上に務めるのは利にかなっている。

実際、世界最大の食品会社ネスレも菓子事業の売却など利益率の低い(競争過多の)事業を切り離すことを表明したり、食品大手ユニリーバも利益率の低い食品事業を切り離してきた傾向にある。

ゼネラルミルズもコアブランドに集中することで利益率改善に注力しているところ。

たとえば2015年には冷凍パック野菜ブランドの「グリーン・ジャイアント」と「ル・シュール」を米食品同業のB&Gフーズに7億6500万ドルで売却している。

それでは決算に戻り、パパッと見ていこう。

まずは先程の北米の売上高に戻るが

いったん絶望的に不調だった米国の業績が改善したように見える。

しかし単純にデフレトレンドがいったんリバウンドしたから(以下の資料)かもしれない。

利益率にこだわってきた参考補足資料:

日本でもハーゲンダッツジャパンの快進撃はスーパー・コンビニでも実感できるように、ゼネラルミルズにはPB耐性のあるパワーブランドをいくつか保有している。

正確にいえばハーゲンダッツは米国とカナダではネスレ(Nestlé)子会社のDreyer’sがライセンス供与されており、日本では1984年以来サントリーとタカナシ乳業と共にJVという構造で販売されている。

パワーブランドこそPBに対抗する障壁

近年プライベートブランド(PB)の勢いは世界全体でデータでも売り場でも体感できるが、パワーブランドは水平展開もしやすくある程度PB耐性がある。

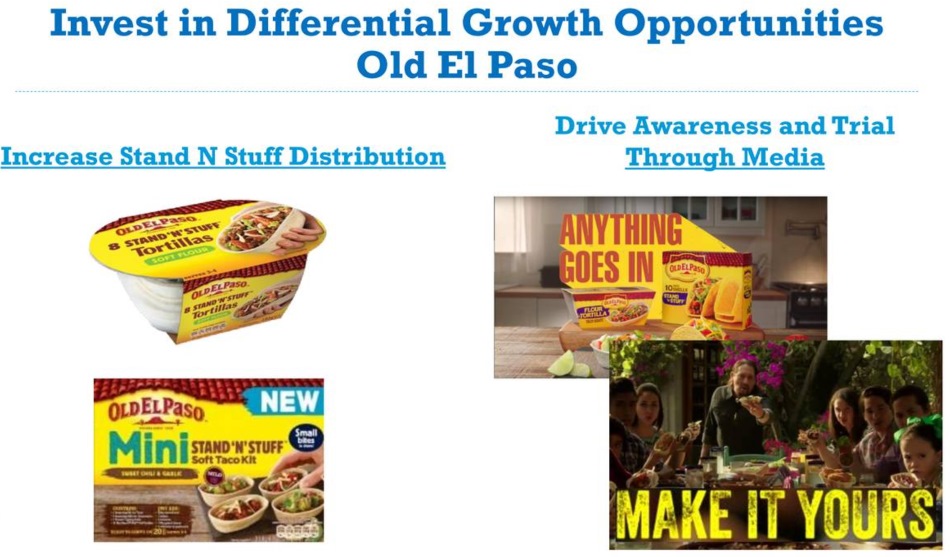

ゼネラル・ミルズは、Cheerios(米国の代表的シリアル)、Nature Valley(オーガニックなシリアルバー)、Häagen-Dazs(2001年に買収)、Yoplait(2011年に株式51%を取得)、OLD EL PASO(2001年に買収。メキシコ料理に使う)、LARABAR(2008年に買収)、Annie’s(2014年に買収)、EPIC(2016年に買収したミートスナック)、Liberté(2010年にYoplaitに買収されたオーガニックヨーグルト)などほとんどが買収によって獲得したパワーブランドではある。

イノベーション力によるオーガニックな成長はともかく、たしかなブランド買収力は期待できそうだ。

ゼネラルミルズの業績推移グラフ

▼General Mills株価

次の1年のガイダンス

いやーEPSが+1-2%の見通しって厳しいな。

そのため増配が2.1%のみでとどまった($48→49)

これを企業努力によって厳しい環境で連続増配を守ってくれたと見るかは投資家によって見方は違うだろう。

現状の投資分はそのままホールドするが、金利動向によっては株価がずるずる下にいってしまうことは覚悟している。

だが、近年買収したブランドに関しては非常に評判の良い強いブランドなので彼らのイノベーションを邪魔しない官僚的な企業にならないよう期待したい。