ホーメルフーズ(Hormel Foods Corp)は、1926年、世界初のハムの缶詰を販売し、SPAM缶で知られる食品会社。米国ミネソタ州オースティン市で1891年創業。

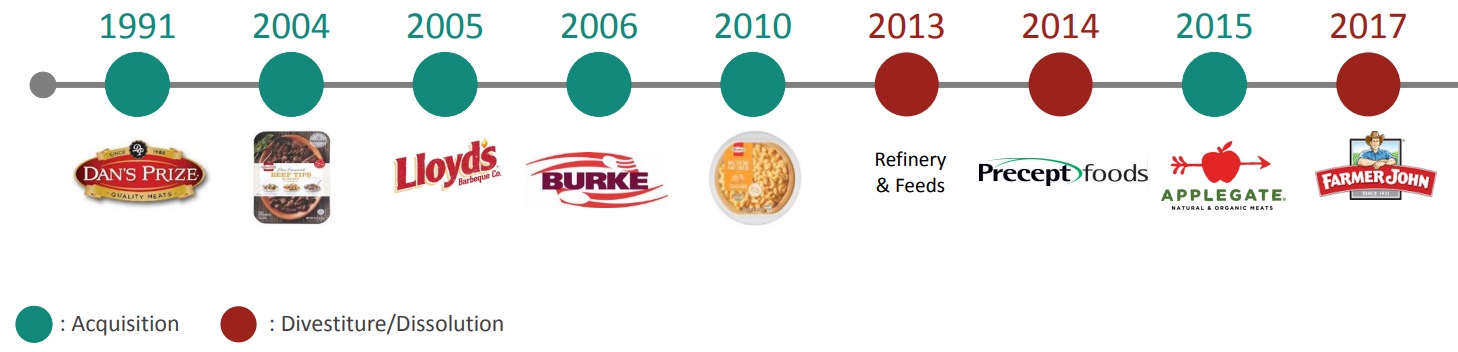

51年連続増配と稀少な配当株であり、安定した株主の下、長期ビジョンに基いて内部努力はもちろん、買収によって成長してきた。

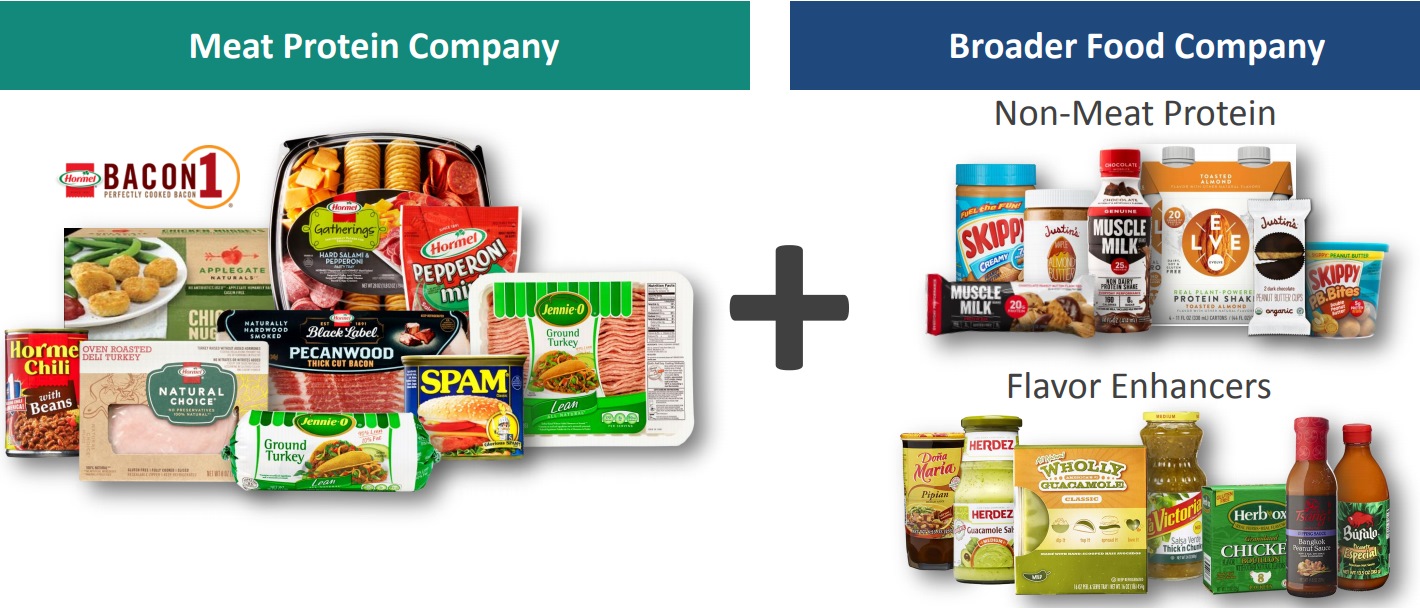

肉処理会社として創業した経緯もあり、事業の大半がミートカンパニーとしてベーコンやターキーなど肉製品を扱うが、近年、ピーナツバターやメキシカンフード、プロテインドリンク・バーなど成長が見込める領域にも事業を分散している。

持続可能性の秘訣は事業ポートフォリオの利益率管理と適切な買収

長期的課題としては食品カテゴリとして「健康志向という消費者の嗜好の変化でオールドタイプのパッケージフードはジリ貧」であり、競争過多とプライベートブランド(PB)の拡大で利幅の確保が容易ではないことだ。

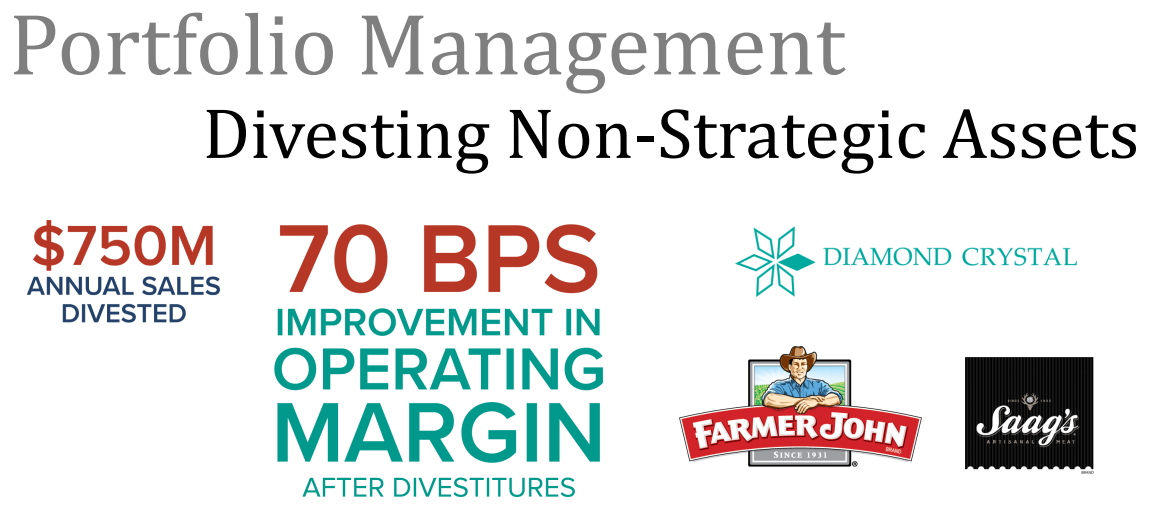

その点のホーメルの解でもあり主要食品大手の戦略は「利益率の低い事業は売却する」という事業ポートフォリオマネジメントだ。

No1かNo2のシェアで利益率の高い製品をコアに展開し、PBなどに対して競争力の低く利益率の低い(改善できない)事業、たとえばDIAMOND CRYSTAL BRANDS(2002年買収)やFarmer John(2004年買収)を2016年に売却したのはそういった戦略に基いている。

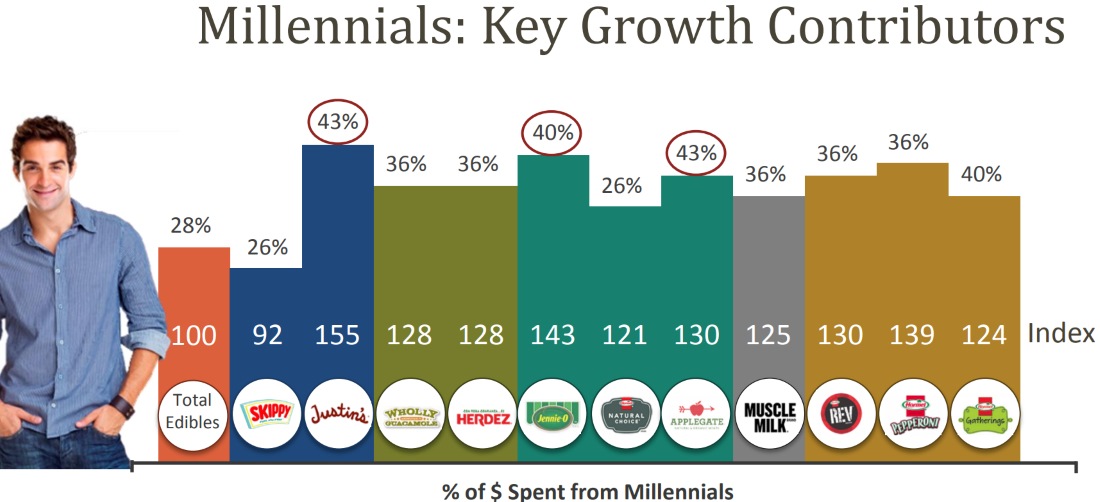

一方で嗜好の変化にキャッチアップするためにJustin’sやAppleGateなど自然派のオーガニックブランド、あるいはミレニアル世代(1980~2000年前後誕生の世代)に好まれているブランドを買収し、また製品カテゴリを拡大することで売り場でのリーチを広げ、小売店でのプレゼンスを強化している(小売店に対する営業力効率も上がる)。

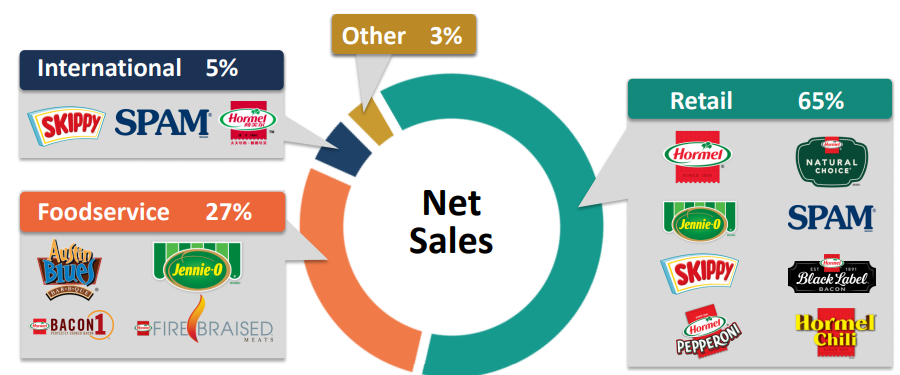

それでは、Hormelの冷蔵、グローサリー、ターキー、栄養食品、海外部門と各部門の詳細を主にHormel IR資料から見ていこう。

冷蔵部門(Refrigerated Foods)

売上の49%、利益の43%を占める中核部門。肉処理会社から始まったホーメルとしては当然中核である事業だ。

( ゚∀゚)o彡°ベーコン!ベーコン!

ニールセンの調査によるとアメリカ国民は2013年から2016年にかけてベーコンを14%も多く買っているようだ。

WHO附属機関がベーコン毎日50g食べるとガンになるよ!と脅したにも関わらずUSAのベーコン兄貴達は気にせずベーコン愛をとめていない。

2015/10/27

専門機関・国際がん研究機関(IARC)の報告は、加工肉を毎日食べた場合、50グラム(ベーコン2切れ以下)ごとに大腸がんにかかる確率が18%上昇するとしている。 – BBC

これに対し、北米食肉協会(NAMI)は「肉食とがんの関連性を否定する数十の研究を無視してんじゃねーぞ」とブチ切れている。

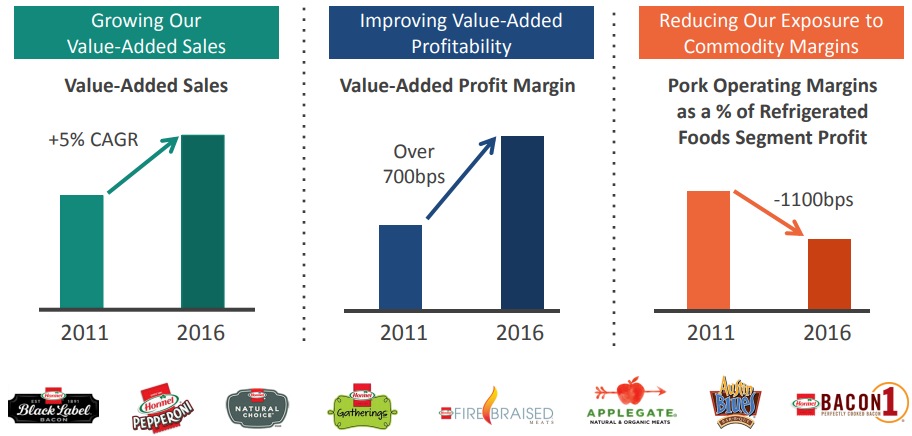

付加価値商品(Value-added products)で利益率をあげる。これはまともな食品会社ならどこでも取り組んでいることだ。

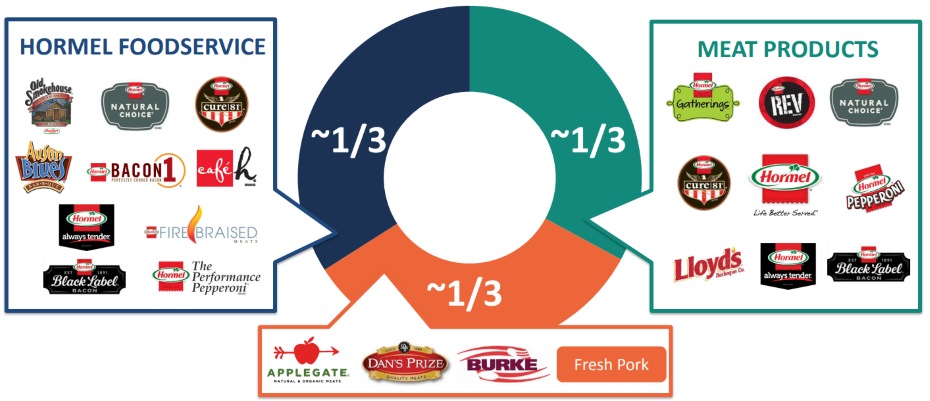

後述するフードサービス部門の大半がこちら冷蔵部門にカウントされていることも冷蔵部門の売上比率が高い理由だ。フードサービスではレストランなどに精肉を提供している。

2002年にExcel Fresh Meats(カーギルの子会社)とJV(合弁会社)を設立してPrecept Foodsとして牛肉・豚肉を販売していたが2014年に解散している。

最近買収したApple Gateは期待ほど伸びていないが、それほどオーガニック肉ですら競争過多なのだろう。

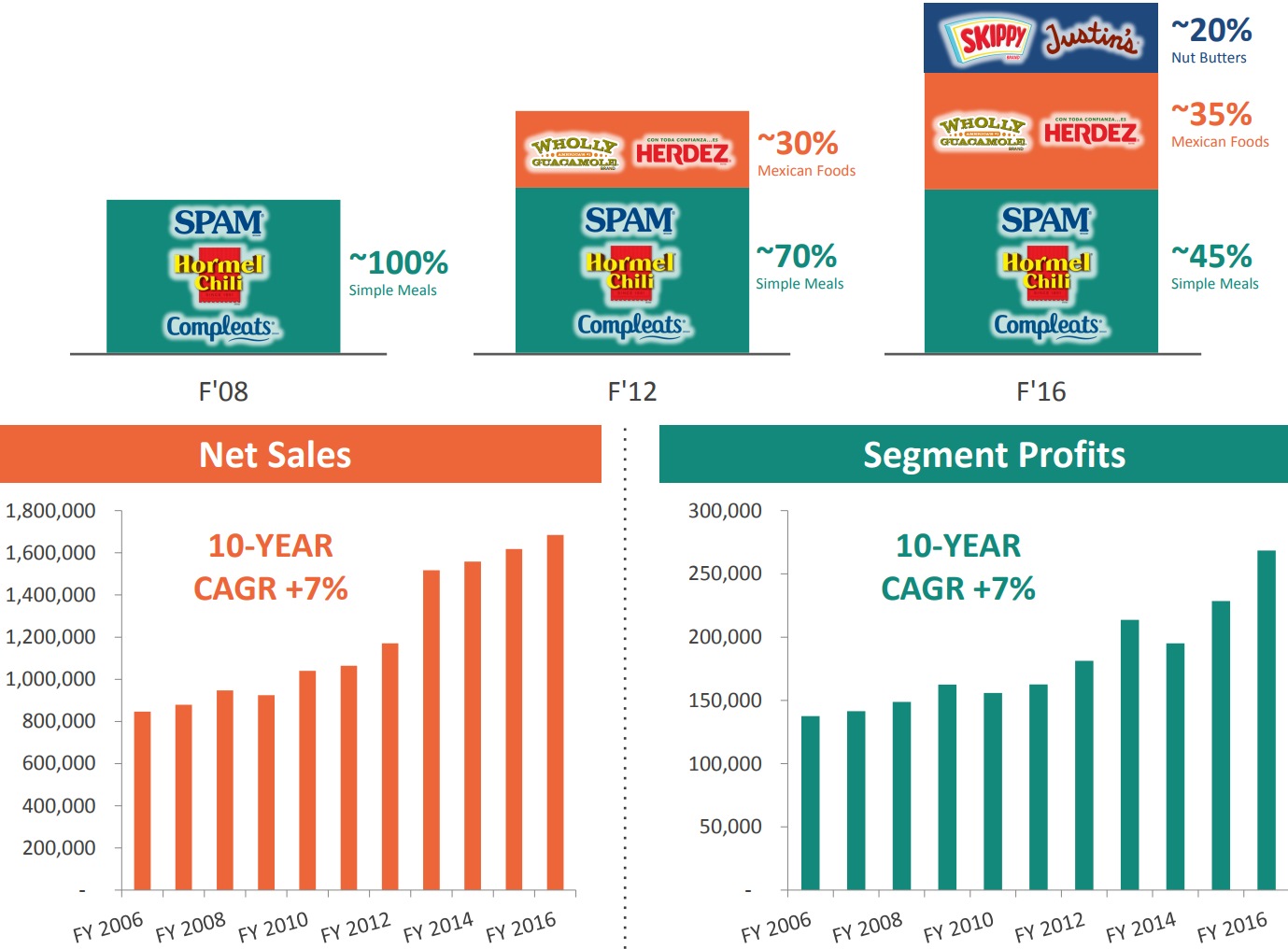

グローサリー部門(Grocery Products)

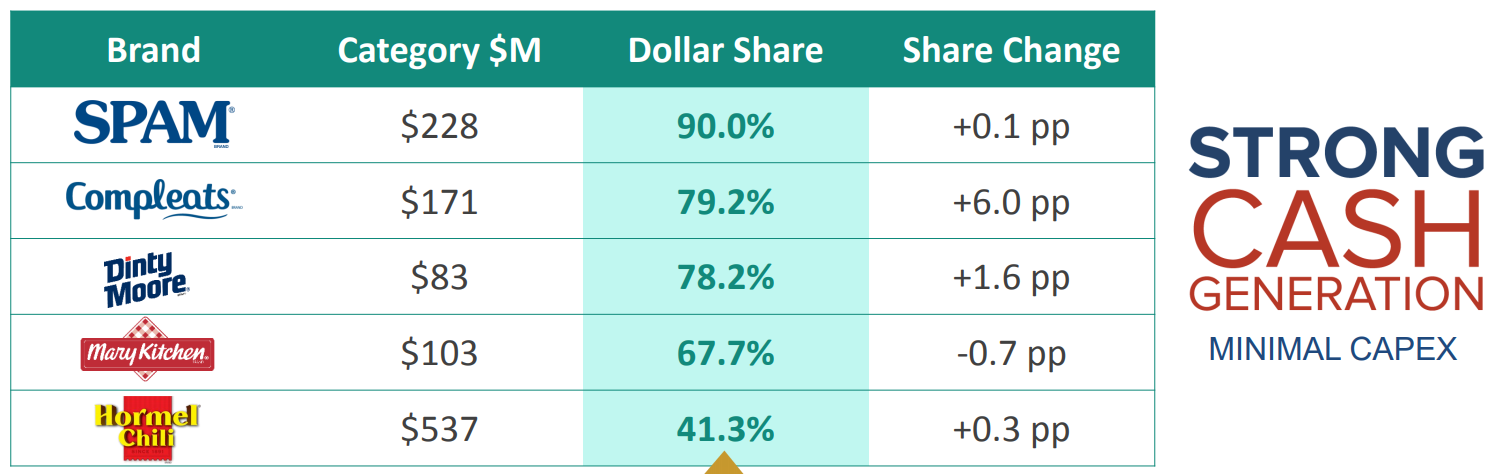

売上の18%、利益の19%を占める。ホーメルでいうグローサリーはドライ、つまり賞味期限が比較的長く冷蔵ではない棚においておける製品である。

少ない支出で安定したドル箱となってるレガシーブランドは相変わらず高いシェア。その代わり成長力は乏しい。

同社の代表的ブランドSPAMも2012年から2016年にかけて年平均+2.3%の伸びにとどまる。中国・アジアでの伸びが期待されている。

賛否両論の謎肉に見えるけどちゃんとポーク100%のSPAM

コメディのネタにされることの多い味の好みがわかれる賛否両論フードであるスパム缶。歴史は1937年からと古い。SPAMのCMがうざすぎてスパムメール(spam)の命名の元ネタになった説もある。

リーマン・ショックの不景気の中、2008年にはNYtimesで「スパムは不況の中で価値を再発見された」と不景気下での安価なタンパク質としての売上増が指摘されている。

沖縄でSPAMが多いのは、アメリカ合衆国による沖縄統治時代に配給物資としてスパムが提供されていたこと、また第二次世界大戦で米軍にレーション(戦闘糧食)としてホーメルの缶詰の90%が出荷されていたことから、余ったスパムが市場に出回ったこと、復帰特別措置法による輸入関税の優遇などが理由とされている。実際、沖縄以外でSPAMを買おうとすると2倍以上高い。

スパム vs TULIP

ランチョンミートのカテゴリリーダーであるSPAMだが、実はあまり知られていないライバルがいる。Tulip Pork Luncheonだ。

デニッシュ・クラウン子会社で、1887年にデンマークで創立したチューリップ社(Tulip Food Company)のTulipが実は美味い。

沖縄でもTulip派が多数派となっており、SPAMは劣勢になりつつある。

ホーメルは投資先でもあるので実際に食べ比べしてみたが、正直言ってTulipの方が旨いと言わざるを得なかったが個人の味覚差もあるだろう。

Tulipのデメリットはその独特の缶の開け方のめんどくささにあり、SPAMもいろいろな味を展開しているので今後のシェアに注目だ。

SKIPPYとJifのピーナツバター戦争

2013年にホーメルがユニリーバ(Unilever)から7億ドルでスキッピー(SKIPPY)事業を買収し、ピーナツバターカテゴリに進出した。 (2000年にユニリーバがBestfoodsを買収した際にその傘下のSKIPPYを獲得していた。)

競合ピーナツバターはJ.M.スマッカー(JM Smuckers)のJifだ。(2001年にP&Gから買収)

ピーナツバターのSKIPPYとJifはコーラ戦争にたとえるならコーラVSペプシであり、さらにホーメルはピーナツバターで優位に立つために2016年には有機ピーナツバターで最も有名なブランドのJustin’sを2億8600万ドルで買収している。

後で掲載する資料に書いてあるがSKIPPYはミレニアル世代にウケてない。そのため、ミレニアル世代に人気のピーナツバターブランドのジャスティンズを買収したのだ。

ちなみにカナダではSKIPPYの売れ行きが鈍化しており販売停止がニュースとなった。

SKIPPYは中国で売上No1ブランドであり、中国市場開拓のための武器になっている。

米国の人口動態で有利なメキシカンカテゴリ

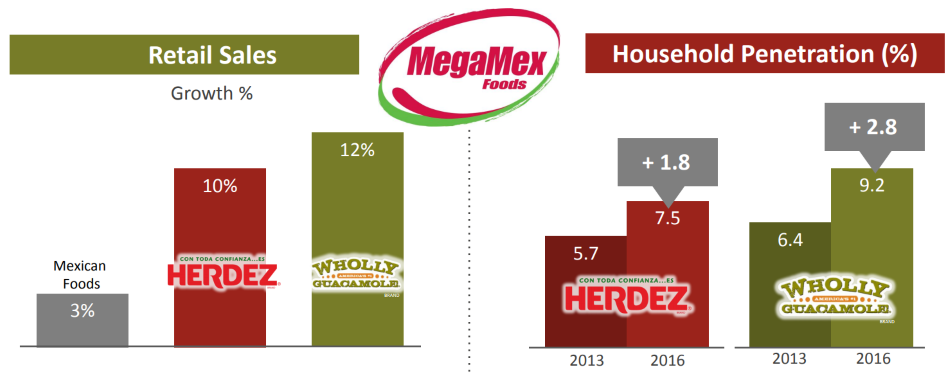

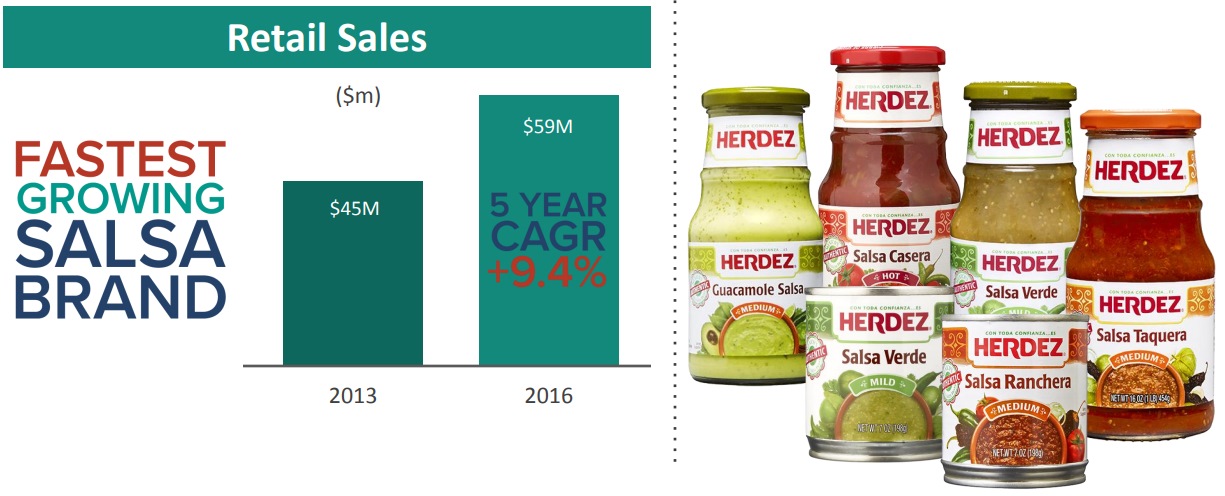

ホーメルがメキシカンカテゴリに進出したのはメキシコの大手食品会社Herdez del Fuerteと組んで合弁会社MegaMex Foodsを2009年7月に立ち上げ、Grupo Herdezの保有するメキシカンブランドを米国に販売しはじめたことに遡る。

これがまさに快進撃で、ヒスパニック層の人口増加に伴い、またアボカドブームの追い風もあって販売を伸ばしている。

ワカモレ(guacamole)とはメキシコ料理のサルサの一種で、ぜひペプシコ社のトルティーヤチップスのドリトスをこのホーリーワカモレにディップして食べてみていただきたい。

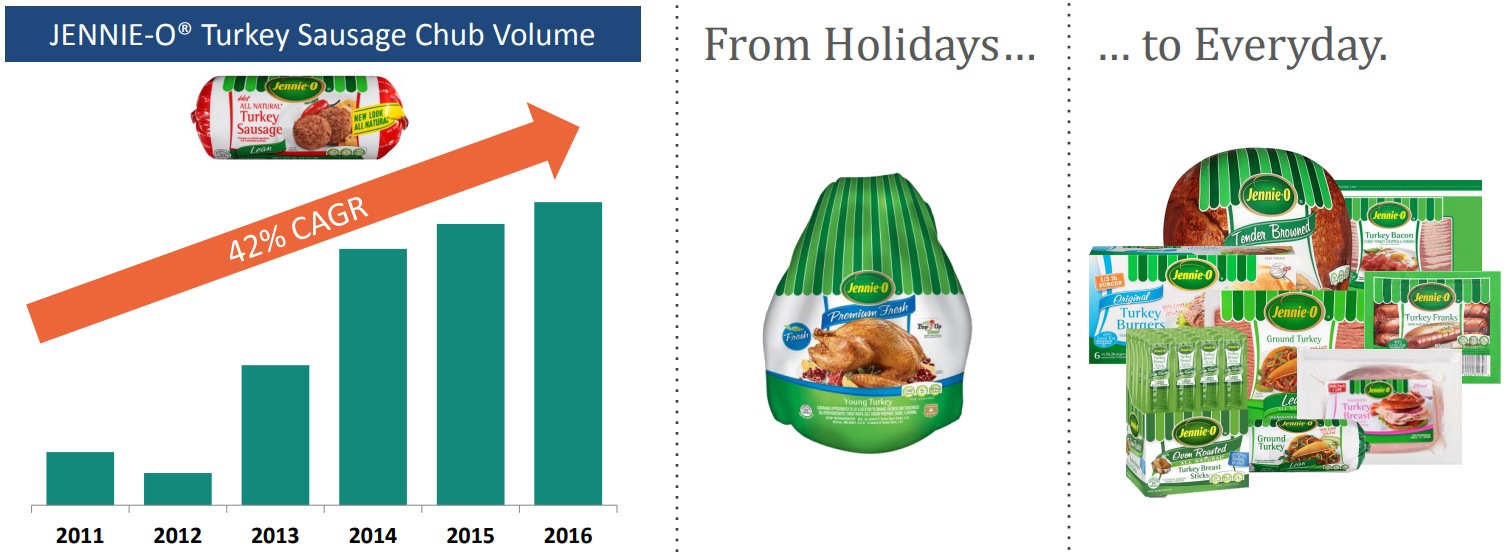

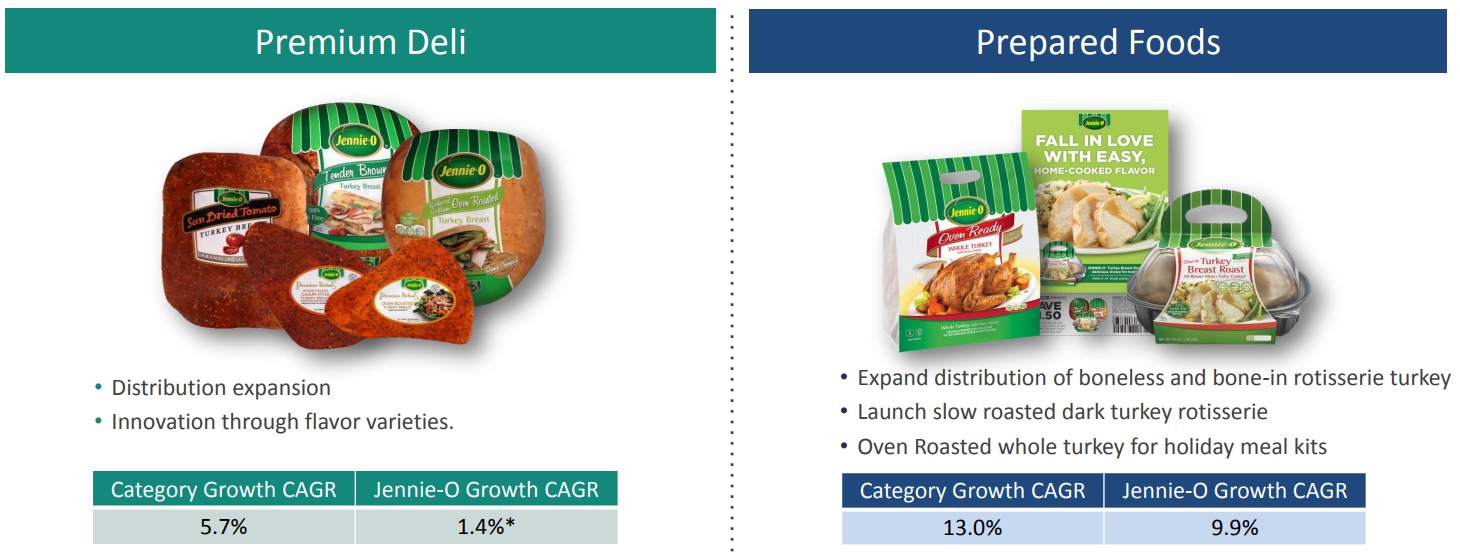

ターキーのJOTS部門(Jennie-O Turkey Store)

売上の18%、利益の24%を占める。

略してJOTS、2大七面鳥(ターキー)加工販売業者の1社である。(もう1社である競合はカーギルの小会社Cargill Meat Solutions)

1986年にホーメルが買収。また、同業の七面鳥加工販売会社のThe Turkey Storeを2001年に3億4440万ドルでホーメルが買収し、Jennie-Oとターキーストアを統合し現在のJennie-O Turkey Storeとなった。

製品の拡充を努力しているが、問題はここからである。

ターキーの過剰供給による価格暴落の影響をうけ、2017年第二四半期決算において-29%と減益、売上-8%、出荷も-6%と厳しい業績で、昨年後半からのJOTS部門の転調が懸念されて株価は下落していた。

カンファレンスコールではサイクル的には供給過多解消には最低180日以上はかかると言い、外部要因による影響の受けやすさが露骨に出てしまったところである。

鳥インフルエンザでも売上に影響したりボラタイルな事業であるが、だからこそ規模のメリットがきくのではないだろうかとも思える。(零細はパタパタ淘汰される)

Source: npr

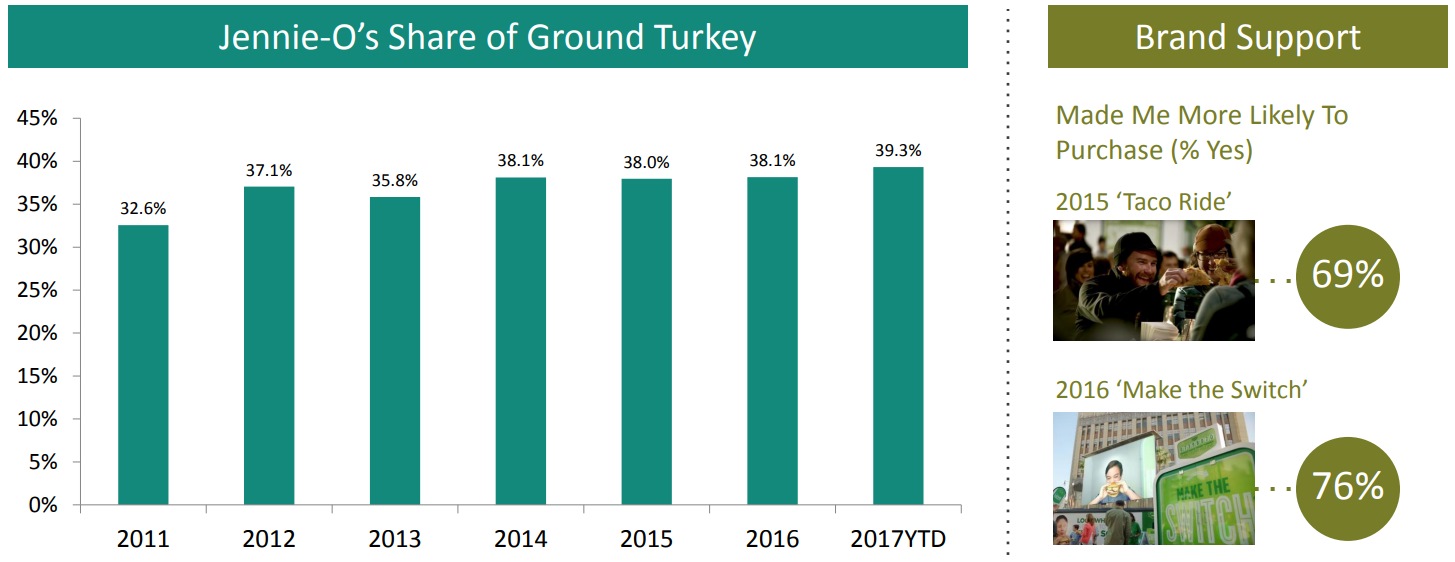

アメリカで牛肉の消費量が落ちており、ターキーはシェアとしては停滞しているものの安定期にはいっている。

また、ターキーはひき肉カテゴリでのシェアがあがっている。ひき肉は7000億ドルのカテゴリーだ。

ミレニアル世代に対する認知度も96%と競合よりも高い認知度を誇る。

No1ターキーサプライヤーであるJOTS部門は競合に対し利益率が高く、競争力が高いことが示されている。

栄養補助等部門(Specialty Foods)

売上の10%、利益の8%を占める。

1988年にホーメルの子会社として設立されたHormel Health labsは主に嚥下障害(飲み込みの障がい)向けに栄養と味をかねそなえた製品のリーディングカンパニー。高齢者が増える見込みの米国市場において有望と同社はみている。

2002年に砂糖および砂糖代用品、塩・胡椒、飲料ミックスなどを販売するDIAMOND CRYSTAL BRANDSを1億1500万ドルで買収していたが、2016年に売却している。

利益率の高い強いブランドを残しながら成長戦略を維持していく。

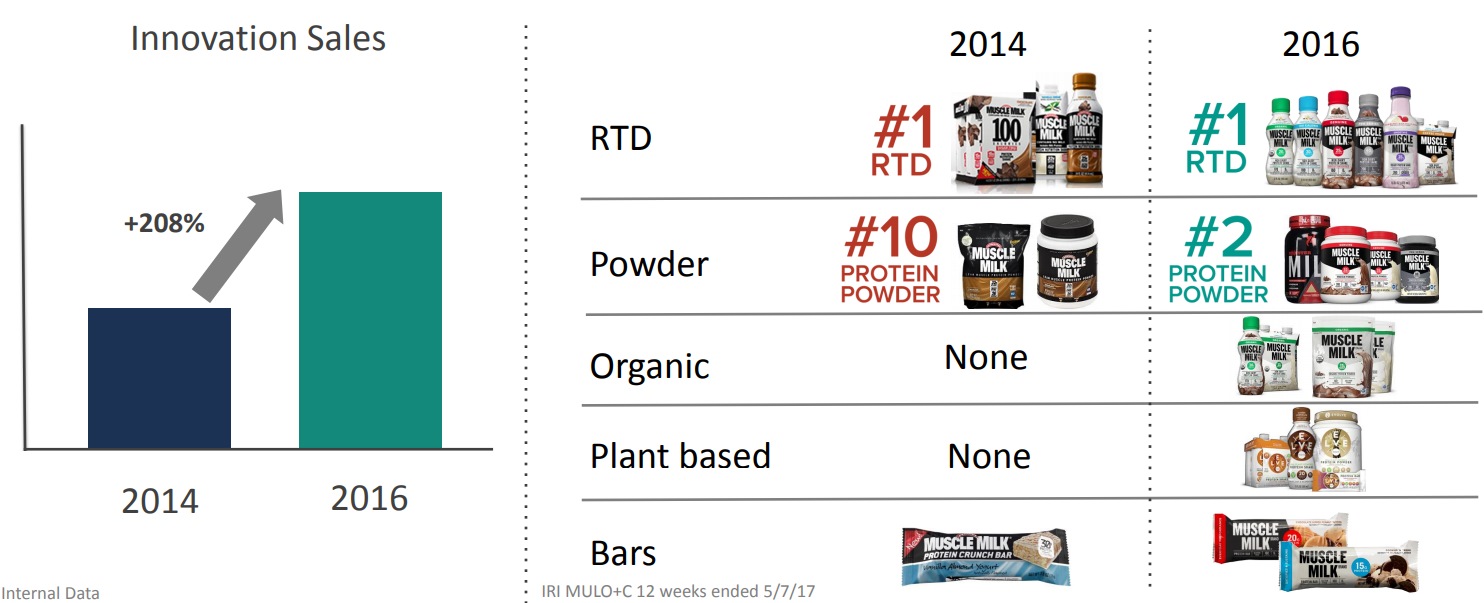

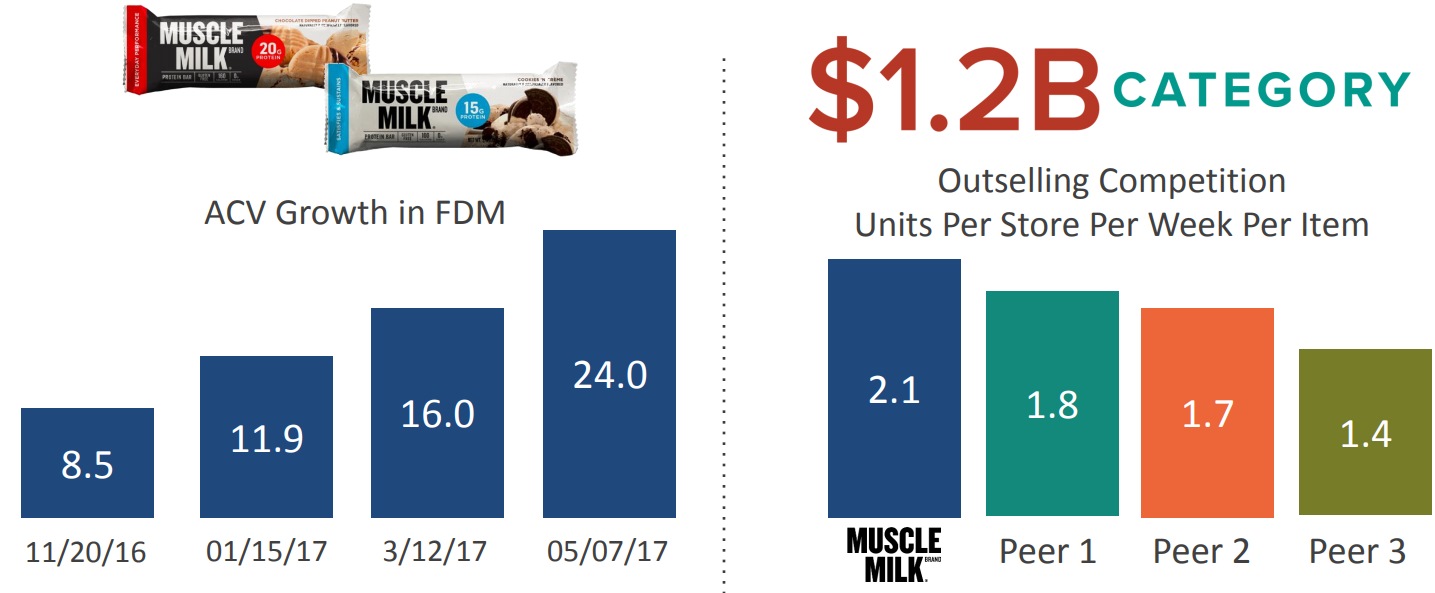

このスペシャリティ部門のグロース商品はMUSCLE MILKだったが苦戦。

MUSCLE MILK(マッスルミルク)に期待するも苦戦しスペシャリティ部門解体(他部門と統合)へ

1998年にリリースされたMUSCLE MILKは、すぐに飲める(ready-to-drink)プロテイン飲料カテゴリーでNo1ブランド。ホーメルが2014年に4億5000万ドルで買収している。

また、ホーメル傘下のホエイプロテインサプライヤーのCentury Foods Internationalとの垂直統合シナジーも期待された。

1991年に設立されたセンチュリー・フーズ・インターナショナル(Century Foods International)は、ホエイタンパク等の米国トップブランドの多くの栄養製品(栄養バー等)とサプリメントの製造と流通において高いシェアを獲得しており、2003年にホーメルが1億1500万ドルで買収していた。

買収したあとも製品ラインナップを加えていき、良パフォーマンスを引き出してきたが、失速。

MUSCLE MILKは海外戦略の主力製品と見込んでいたが、日本に上陸したとしても日本ではホエイプロテインはSAVASが強すぎる。

まだまだ相当小さいインターナショナル部門

売上の5%、利益の6%を占め、伸びているが比率が極めて小さい。現時点ではホーメルは米国ローカル企業ということだ。

70ヶ国に展開しているものの、実質、カナダ、メキシコ、イギリス、中国、オーストラリア、日本(沖縄)が中心。

その他、ドミノ・ピザのトッピング(ペパロニ)や、マクドナルド、ケンタッキー、バーガーキング、ピザハット、味千拉麺、などのフードサービスサプライヤーにもなっている。

前述したように英国ではDanish Crownの子会社Tulip LtdがSPAMを販売し、韓国ではCJグループがSPAMを販売しており、パートナーシップの拡大も行っている。

中国市場での手応えから生産能力は2倍に拡大し、今後は以下の国を中核として展開していく意向。

フードサービス事業(food service)

レストランやホテルなどにベーコンなどを提供する事業。

スタバなどの大手や、その他ゾーイズキッチンなどもパートナー。

以上で各部門及び事業の詳述を終える。長くはなってしまったが、投資先は定点観測対象の中心であり、今後も最新のIR情報をシェアしていく。

Hormel Foodsの業績推移グラフ

リーマン・ショック時もほとんど業績を落としていない。

ホーメルが絶対に買収されない理由

ホーメルフーズが本社を置くミネソタ州オースティンに貢献するため1941年に設立されたホーメル財団(The Hormel Foundation)がホーメルフーズの株式の48.5%を保有する。

これによって被買収やアクティビストによる圧力を回避し、安定したオーナーシップによって持続可能性のある長期的ビジョンに基いて行動できる(これはハーシーと似ている構造)。

オースティン市の(開拓者アメリカとしての)歴史は1853年からと浅いこともあり1892年に設立されたホーメル社との関係は深い。

歴史を振り返れば、映画になるほどの大規模なストライキなんていうのもあった。

オイルショック後のボラタイルな原材料の影響、競争の激化と需要の減少による淘汰によって当時多くの食肉処理業者(Wilson Food Company等)が破綻した。

比較的大規模だったホーメルは賃金を23%引き下げる要求で乗り切ろうとしたものの、1984年8月から1985年6月にかけてホーメル社の労働者が大規模なストライキを起こし、全米が注目する騒動となった(ホーメル製品のボイコットもあった)。

この件は1990年のBarbara Kopple監督によるドキュメンタリー映画「American Dream」に描かれているので興味のある方はどうぞ。株主である筆者はもちろん見てい…(後略)

ホーメルフーズは永続するか?

購買力の中心となるミレニアル世代が好むブランドを取得して、持続可能性を維持していく意向。

食品デフレやPB圧力、パッケージフード不振、など様々な課題のある食品カテゴリで最近食品会社の株価は冴えないが、ホーメルフーズは以下の目標をかかげている。

- 売上5%増、10%の増益

- 連続増配を維持する

- 2020年までに利益率を競合の中のTOP25%以内まで引き上げる。

- 2020年までに成長のうち15%以上をイノベーションから生み出す。

この目標を達成するためには買収は不可欠だ。

そのため、ホーメルは2017年7月にはレキットベンキーザーの食品事業、主に米国で人気のFrench’s Mustard(フレンチマスタード)をユニリーバと争って買収しようとしたり、今後も買収による成長戦略を維持していくだろうし、ホーメルの規模ならばまだまだ海外に進出余地もある。

ホーメルフーズの株価

かなり株価にプレミアムがついていた時期があったのが修正されてきた相場だった。食品デフレが叫ばれる中で食品株は不人気であり、金利があがっていくと生活必需品セクターに売り圧力がかかるのは注意だ。ただしホーメルは財務はピカピカであり、極めて借金が少ない。つまり適切な買収ができれば問題がないし、買収でやらかしてしまえば一時期のハーシーのように苦戦する。

みんなの投資分析とコメント

<補足>ホーメルフーズも欲しがったレキットベンキーザーの食品事業はマコーミックが買収という結末になってしまった。

あとはミールキット業界の動向も気になる。

2016年から、競合である精肉企業のタイソン・フーズのミールキット「タイソン・テイストメイカーズ(Tyson Tastemakers)」をAmazonFreshが宅配しているのだが、Amazon独自のミールキットのサプライヤーはどこなのかという点。